خالق لایت کوین، یک مهندس کامپیوتر علاقهمند به دنیای ارزهای دیجیتال به نام چارلی لی (Charlie Lee) است. لایت کوین یک ارز رمزنگاریشده همتا به همتا است که از یک فورک در بلاکچین بیت کوین با هدف افزایش سرعت و کاهش کارمزد تراکنشها ایجاد شد.

LiteCoin از دو الگوریتم Lightening Network و Segregated Witness استفاده میکند که با افزایش حجم مبادلات، سرعت تایید تراکنشها را افزایش میدهد. مدت زمان لازم برای تایید یک تراکنش در شبکه لایت ۲.۵ دقیقه است. این در حالی است که برای تایید هر تراکنش در شبکه بیت کوین به ۱۰ دقیقه زمان نیاز است. از طرف دیگر کارمزد تراکنشها در لایت کوین تقریباً ناچیز است و همین ویژگی باعث شده است تا به یک جایگزین جذاب برای بیت کوین تبدیل شود.

لایت کوین از الگوریتم رمزنگاری (Scrypt) اسکریپت برای حفظ امنیت شبکه استفاده میکند. اسکریپت یک الگوریتم هشینگ در مکانیزم اجماع اثبات کار (Proof of Work) است که به عنوان جایگزینی برای الگوی هشینگ SHA-256 به شمار میرود. یکی از نکات مثبت در ارتباط با Litecoin این است که تا به امروز هیچگونه حمله سایبری به آن صورت نگرفته و میتوان گفت امنیت شبکه لایت کوین تضمین شده است.

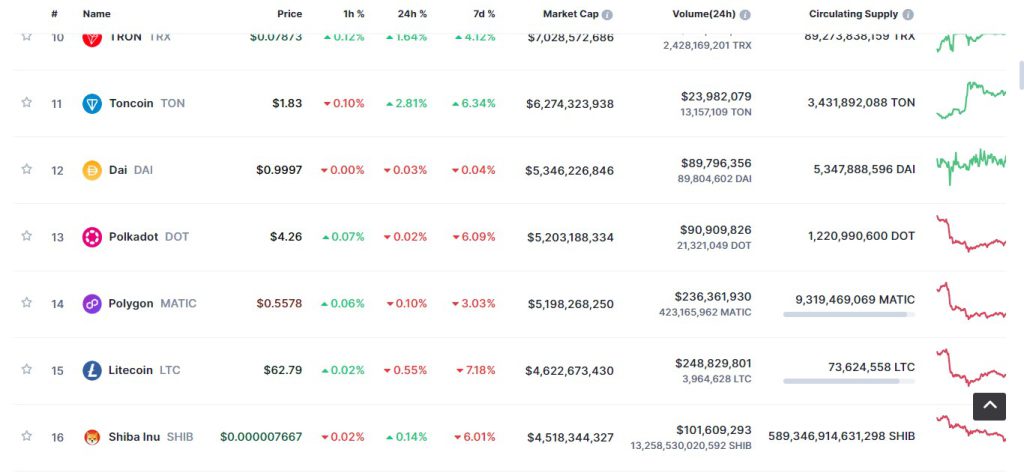

رمزارز لایت کوین (Litecoin) با نماد اختصاری LTC توکن بومی شبکه لایت کوین است که در حال حاضر رتبه ۱۴ بازار را به خود اختصاص داده است. از لایت کوین میتوان به عنوان ابزاری برای پرداخت و انجام تراکنشهای سریع و ارزان استفاده کرد.

توسعهدهندگان لایت کوین، این ارز دیجیتال را نقره دیجیتال میدانند. زیرا مقدار عرضه LTC محدود است (۸۴ میلیون) و با گذشت زمان بر اعتبار و قیمت آن افزوده خواهد شد. به طوری که آنها پیش بینی میکنند در آینده قیمت لایت کوین به یک چهارم قیمت بیت کوین برسد و بتواند جایگاه خوبی را در بازار به خود اختصاص دهد.

روشهای بدست آوردن لایت کوین

برای کسب Litecoin دو روش وجود دارد که در ادامه به صورت اختصار به آنها میپردازیم.

مالکیت از راه استخراج لایت کوین: یکی از روشهای کسب LTC، استخراج است. البته در حال حاضر این روش هزینه بسیار بالایی دارد و تنها در صورتی معقول است که شما یک دستگاه پیشرفته برای ماینینگ به دست آورید.

خرید از صرافی ارز دیجیتال: خرید لایت کوین از صرافی ارز دیجیتال سریعترین و امنترین روش کسب این ارز دیجیتال است. صرافیها شما را به بازار ارز دیجیتال وصل میکنند تا بتوانید به طور مستقیم ارزهای دیجیتال را خرید و فروش کنید. با توجه به اینکه نحوه معامله لایت کوین در هر صرافی ارز دیجیتال میتواند متفاوت باشد حتما راهنمای خرید لایت کوین را قبل از خرید و فروش این رمزارز مطالعه کنید.

نکته: بهتر است از صرافیهای داخلی برای انجام معاملات ارزهای دیجیتال استفاده کنید. زیرا، بسیاری از صرافیهای خارجی IP ایران را مسدود کردهاند. البته روشهایی برای دور زدن این مسدودیها وجود دارد ولی اطمینانی برای محفوظ بودن سرمایه شما وجود ندارد. هر لحظه ممکن است تمام سرمایه شما توسط صرافی خارجی بلوکه شود. صرافی ایرانی والکس یکی از بهترین گزینههایی است که میتوانید با آسودگی خاطر لایت کوین را در آن معامله کنید.

استخراج لایت کوین

ماینرها یا استخراجکنندگان برای استخراج لایت کوین باید مسئلههای پیچیده ریاضی به نام هش را حل کنند. اولین ماینری که بتواند هش مربوط به تراکنش را از راه مکانیسم اجماع اثبات کار حل کند، پاداش دریافت میکند. شاید در مرحله اول، ماینینگ، کاری ساده به نظر برسد که میتوان با یک کامپیوتر خانگی هم انجام داد. ولی اشتباه نکنید. استخراج لایت کوین فقط با دستگاههای مخصوص با نام ایسیک (ASIC) امکانپذیر است که نه تنها قیمت این دستگاهها زیاد است، بلکه تامین برق آنها هم میتواند یک چالش جدی باشد.

با توجه به همین موضوع، قبل از هرگونه اقدامی برای استخراج LTC سودآوری آن را مورد تحقیق قرار دهید. نحوه محاسبه سودآوری استخراج بسیار راحت است و کافی است که از یک ماشین حساب ارز دیجیتال کمک بگیرید. با وارد کردن موارد زیر میتوانید درآمد خود را به صورت تخمینی حساب کنید.

- قدرت پردازش دستگاه استخراج

- میزان برق مصرفی

- هزینه برق

هاوینگ لایت کوین

زمانی که ماینری یک بلاک جدیدی را به بلاکچین Litecoin اضافه میکند، پاداش دریافت میکند. مقدار پاداشی که به استخراج کنندگان لایت کوین داده میشود مانند بیت کوین، با هدف کنترل عرضه، طی فرایندی به نام هاوینگ نصف میشود. اگر هاوینگ انجام نمیشد، تعداد LTC به طور نامحدودی افزایش مییافت.

در ابتدای ایجاد این ارز دیجیتال، پاداش ماینرها برای افزودن بلاک، ۵۰ LTC بود، با مرور زمان، از طریق هاوینگ، این پاداش به ۱۲.۵ LTC رسید و بعد از سومین هاوینگ در حال حاضر پاداش ماینرها برای حل بلاک ها به ۶.۲۵ LTC کاهش یافته است. طبق پیشبینیهای انجام شده، ممکن است هاوینگ بعدی برای این توکن در سال ۲۰۲۷ اتفاق بیفتد.

تاریخچه هاوینگها:

- ۲۵ اوت ۲۰۱۵

- ۵ اوت ۲۰۱۹

- ۳ آگوست ۲۰۲۳

مزایا و معایب لایت کوین

بسیاری از فعالان ارز دیجیتال نسبت به آینده Litecoin بسیار امیدوار هستند. اما در مقابل منتقدین این ارز دیجیتال، معایب آن را عامل بازدارنده برای بهبود جایگاه LTC میدانند. در ادامه به مهمترین مزایا و معایب لایت کوین میپردازیم.

مزایا

- سرعت بالا

- کارمزد پایین در مقایسه با رقبایی مانند بیت کوین

معایب

- برای ماینینگ این ارز دیجیتال انرژی بالایی صرف میشود.

- این ارز دیجیتال مانند بیت کوین یا ارزهای فیات در بین سرمایه گذاران مورد پذیرش قرار نگرفته است.

- تخمین زدن ارزش لایت کوین در آینده بسیار دشوار است. به همین دلیل، ممکن است در صورت کاهش ارزش آن، جامعه به ارز دیجیتال دیگری رو بیاورد.

معرفی بهترین کیف پول های لایت کوین

کیف پولهای مختلفی برای نگهداری ارز دیجیتال لایت کوین وجود دارد. آشنایی با انواع ولتهای کریپتوکارنسی برای سرمایهگذاران ارزهای دیجیتال ضروری است. برخی از کیف پولهایی که از این ارز دیجیتال پشتیبانی میکنند و محبوبیت بیشتری دارند عبارتند از:

کیف پول لجر نانو ایکس (Ledger Nano X)

کیف پول لجر در دسته کیف پولهای سرد قرار میگیرد. این کیف پول Litecoin به دلیل برخوردار بودن از امنیت بالا یک گزینه مناسب برای افرادی است که به دنبال راهی مطمئن برای حفظ سرمایه خود هستند. زیرا امکان هک به دلیل داشتن لایههای محافظتی و امنیتی تقریباً به صفر رسیده است. برخی از افراد به اشتباه فکر میکنند که کار با کیف پول لجر نانو ایکس ممکن است سخت باشد اما رابط کاربری این کیف پول آسان است و اغلب افراد به راحتی میتوانند از آن استفاده کنند.

کیف پول ترزور (Trezor)

ترزور اولین کیف پول سختافزاری ارزهای دیجیتال است که به دلیل امنیت بسیار بالا از محبوبیت زیادی برخوردار است. این کیف پول یک دستگاه کوچک است که به وسیله کابل USB به کامپیوتر وصل میشود. کلیدهای خصوصی لایتکوین در ترزور به صورت آفلاین ذخیره میشود و کل کیف پول نیز توسط یک عبارت بازیابی ۲۴ کلمهای پشتیبانی میشود. این کیف پول در دو مدل ترزور وان (TREZOR One) و ترزور مدل تی (TREZOR Model) ارائه شده است.

کیف پول تراست (Trust wallet)

کیف پول تراست ولت بدون شک یکی از بهترین کیف پولهای نرمافزاری برای سیستمعاملهای اندروید و iOS است. یکی از مزیتهای مهم این کیف پول، پشتیبانی از اغلب ارزهای دیجیتال مانند لایت کوین است.

Trust wallet برای حفظ دارایی کاربران خود در مقابل هرگونه هک و سرقت تدابیر امنیتی خاصی در نظر گرفته است. به عنوان مثال، کلیدهای خصوصی روی سرور ذخیره نمیشود؛ این کلیدها فقط در موبایل کاربر ذخیره میشوند. به همین دلیل به جز کاربر هیچ فرد دیگری امکان دسترسی به آنها را ندارد. همچنین کارمزد تراکنشها در کیف پول تراست ولت به دلیل استفاده از آدرسهای بومی برای دریافت لایتکوینها کمتر از تراکنشهای عادی است.

کیف پول اکسودوس (Exodus)

اکسودوس یکی دیگر از کیف پولهای نرمافزاری محبوب برای ذخیره ارزهای دیجیتال است. این کیف پول در جولای ۲۰۱۶ (تیر ۱۳۹۵) توسط دنیال کستنالی و جی پی ریچاردسن راهاندازی شد. رابط کاربری اکسودوس علاوه بر برخوردار بودن از زیبایی و جذابیت، با کاربر تعامل موثری برقرار میکند.

یکی دیگر از مزیتهای این کیف پول، پشتیبانی تمام وقت تیم توسعهدهنده از کاربران است. اما توجه به این نکته حائز اهمیت است که اکسودوس فاقد دو ویژگی امنیتی تایید دو مرحلهای و قابلیت چند امضایی است و برای تامین امنیت به یک رمز عبور و ۱۲ رشته کلمه برای بازیابی اطلاعات اتکا کرده است.

کیف پول اتمیک (Atomic Wallet)

اتمیک یکی از کیف پولهای محبوب و کاربردی برای نگهداری ارز دیجیتال لایتکوین است. این کیف پول بهگونهای طراحی شده است که حتی کاربران مبتدی بتوانند از آن استفاده کنند. اما در کنار سادگی، ویژگیهای کاربردی بسیار زیادی در دسترس کاربران قرار دارد.

استفاده از این کیف پول رایگان است اما برای استفاده از برخی امکانات آن باید کارمزد پرداخت شود. والت اتمیک دارای نسخه موبایل و دسکتاپ برای تمام سیستم عاملها است. این کیف پول علاوه بر این که از لایتکوین پشتیبانی میکند، قابلیت ذخیره بیش از ۵۰۰ ارز دیجیتال دیگر را نیز فراهم کرده است.

نحوه خرید و فروش لایت کوین

بهترین روش خرید لایت کوین، از طریق صرافیهای ارز دیجیتال است. در حال حاضر امکان خرید این ارز دیجیتال در بسیاری از صرافیهای ارز دیجیتال ایرانی و خارجی وجود دارد. اما با توجه به تحریم کاربران ایرانی در صرافیهای خارجی و احتمال بلوکه شدن دارایی آنها در صورت احراز هویت، پیشنهاد میشود ارز LTC را از یک صرافی معتبر داخلی مانند والکس خریداری کنید.

دارایی شما در صرافی ارز دیجیتال والکس در کیفپول اختصاصی به صورت سرد نگهداری میشود و به همین دلیل دربرابر حملههای مختلف امنیت دارد. همچنین سپرهای امنیتی مختلفی مانند تایید هویت دو عاملی برای ذخیره امن دارایی کاربران در این صرافی تعریف شده است. برای خرید و فروش لایت کوین با قیمت لحظهای و هماهنگ با بازارهای جهانی کافیست با ثبت نام در والکس و اتمام مراحل احراز هویت، معاملات خود را شروع کنید.

تفاوت لایت کوین با بیت کوین در چیست؟

تا اینجا دانستیم که لایت کوین، فورک یا انشعابی از بیت کویت است. در ادامه به تفاوتهای کلیدی این دو ارز دیجیتال پرطرفدار میپردازیم.

الگوریتم هش: اولین تفاوت، تفاوت عملکرد هش است. در بیت کوین از هش SHA-256 استفاده شده که این هش سرعت بالایی در ALU دارد، اما الگوریتم هش لایت کوین، اسکریپت (Scrypt) است. این الگوریتم نسبت به الگوریتم SHA-256 عملکرد بسیار بهتر و سریعتری دارد.

ظرفیت بازار سرمایه: دومین تفاوت در بازار سرمایه این دو ارز دیجیتال است. استخراج بیت کوین از محبوبیت بالایی برخوردار است. از طرفی، تقاضا برای عرضه بیت کوین به قدری بالا رفته که نرخ مبادله آن به دلار بسیار بالا است. ولی ظرفیت بازار لایت کوین بسیار کمتر از بیت کوین است، زیرا بیت کوین عرضه کمتر همراه با تقاضایی بیشتر دارد.

میزان توزیع: تفاوت سوم این دو ارز دیجیتال در توزیع آنها است که تفاوتی اصلی به حساب میآید. این تفاوت مربوط به تعداد کل کوینهای تولید شده برای هر دو ارز دیجیتال است. شبکه بیت کوین نمیتواند بیش از ۲۱ میلیون کوین تولید کند، اما این عدد برای لایت کوین ۸۴ میلیون است.

سرعت تراکنش: تراکنشها از نظر فنی بلافاصله در شبکهها اتفاق میافتند. ولی تأیید شدن این تراکنشها توسط سایر شرکت کنندگان بلاکچین به طول میانجامد. میانگین زمان برای تأیید تراکنش در شبکه بیت کوین حدوداً ۱۰ دقیقه و در لایت کوین ۲.۵ است. البته در این میان باید تفاوت سرعت ترافیک اینترنت را هم در نظر بگیرید که در سرعت تراکنش نیز تأثیر دارد.

پیشبینی آینده لایت کوین

پیشبینی آینده لایت کوین به صورت قطعی برای این توکن دشوار است. آینده این ارز دیجیتال به رفتار سرمایه گذاران، دولتها، معامله گران و عموم مردم بستگی دارد. بازار ارزهای دیجیتال دارای نوسانات بسیاری است و پیشبینیهای انجام شده به هیچ عنوان قطعی نیست. از طرفی، LTC یک ارز دیجیتال نوپا است. به همین دلیل، پیشبینی آینده آن کار را دشوار میکند. ممکن است تقاضاهای این ارز دیجیتال بیشتر از تولید آن شود. پس ارزش آن نیز افزایش مییابد. ولی این هم ممکن است که تقاضاها نسبت به تولید آن زیاد نشود، به همین دلیل ارزش آن نیز کمتر شود. در صورت کاهش ارزش دارایی، سرمایه گذاران و معامله گران باید به ارزهای دیجیتال دیگری رو بیاورند. تعیین اینکه سرمایهگذاران، معاملهگران، طرفداران ارزهای دیجیتال، دولتها و عموم مردم چگونه در آینده با این توکن رفتار خواهند کرد، دشوار است.